2022年08月29日

こんにちわ。行政書士事務所夢工房の荻野です。

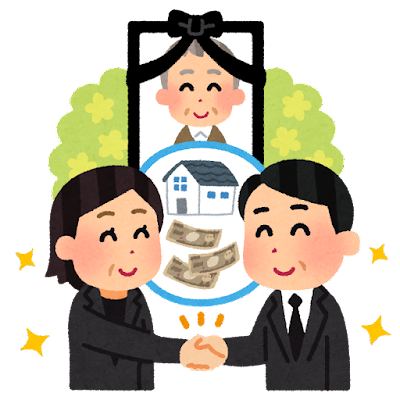

今回は、贈与税と相続税の今後についてお話していきたいと思います。

贈与税、相続税について意識したことはありますでしょうか。

お恥ずかしながら、私もこの仕事を行うまでは、意識して生活したことはありませんでした。しかし、相続の手続きを行ううえで、必ずかかわってくる内容となります。

そもそも、相続税とは相続により財産を取得した場合に、その取得した財産に課される税金のことです。財産の価額が高いほど税率が上がっていく、累進課税方式となっています。

遺産総額のうち3,000万円∔600万円×法定相続人の分は、基礎控除といい、課税対象にはなりませんが、それを超える部分には多ければ多いほど税金も課されていくことになります(1,000万円以内で税率10%、1,000万円~3,000万円以内で15%などです)。

また、贈与税は、個人から贈与により財産を取得した場合に、その取得した財産に課される税金のことです。こちらも贈与する金額が多ければ多いほど税率が上がる累進課税方式です。現在、1年間のうち110万円は基礎控除として課税はされませんが、100万円~200万円以内で10%、200万円以上では15%などと課税されていきます。

また、最近では子や孫世代への生前の贈与を容易に行えるように、贈与時に一律20%の贈与税を納付することで相続税の計算の際に生産する相続時精算課税制度の取り組みも進んでいます。

このように、相続税と贈与税はそれぞれが深く結びついているのですが、近年

は相続税と贈与税を一体化したり、現在の贈与税の基礎控除である年間110万円の枠が撤廃されるような動きがあります。

令和4年度の税制改正大綱には大きな動きはありませんでしたが、今後税率の変更や、控除額の削減といった可能性は十分に考えられています。

もし、相続や贈与についてお考えでしたり、相続対策として遺言書を作成したいとお考えのかたがいらっしゃいましたら、ぜひ専門家である行政書士にご相談ください。

わかりにくい相続や遺言書のあれこれも、ご相談に乗れたらと思っております。

参考:令和4年度税制改正大綱

https://jimin.jp-east-2.storage.api.nifcloud.com/pdf/news/policy/202382_1.pdf